> LA PUJA POR EL DÓLAR

Sebastián Mena | Economista, Docente de la UNT y Becario de CONICET. Se especializa en temas de Desarrollo Económico y ética Económica

Mientras gran parte de los argentinos se preparaba para disfrutar el fin de semana XL y festejar el día del trabajador, en los pasillos de la city porteña con conexión directa a Wall Street se preparaban para iniciar una carrera especulativa contra el peso. La pulseada había iniciado una semana antes cuando el Banco Central en un intento de proteger el tipo de cambio durante la jornada de viernes sacrificó su primer U$S 1 millón. A partir de ahí y hasta el viernes 27 de abril se sucedieron jornadas de ventas de reservas. Luego de haber sacrificado casi U$S 6.500 millones (el 10% de sus activos internacionales), decidió aflojar el pulso y resignar la contienda. Los titulares estallaron, el precio del dólar trepó por arriba de los $ 23 y el ministro de Hacienda, Nicolás Dujovne, tomó un avión a Washington a buscar los dólares del FMI. La incertidumbre del acuerdo con el Fondo y el inminente vencimiento de Lebac del próximo martes continuan alimentando un miedo que pareciera solo ser calmado con papel verde. El viernes la divisa trepó por sobre los $ 24.

Aquí algunas respuestas a los porqué.

-¿Por qué se produjo una corrida cambiaria?

Toda economía pequeña, altamente dolarizada, y eminentemente abierta al flujo de capitales tal como se configura en la actualidad la nuestra, está sujeta a fuertes inestabilidades producto del humor de los mercados financieros. El humor de los mercados financieros si bien es impredecible en el corto plazo se encuentra motivado en gran parte por la lectura que hacen los actores más importantes (líderes) de aspectos estructurales de mediano/largo plazo tales como el nivel de actividad, inflación, déficit fiscal, y balanza comercial entre otros, usualmente llamados fundamentos. En conjunto con esto, realizan una lectura de la coyuntura nacional e internacional y en base a sus análisis los actores líderes toman decisiones de compra y venta de activos que luego suelen ser imitadas por actores secundarios (seguidores).

Argentina hoy se encuentra en un problema de fundamentos reflejado en tres indicadores:

• Un Déficit Fiscal que indica que actualmente sería necesario recaudar en impuestos un 6% extra de todo lo producido en el país para equiparar el nivel de gasto público.

• Una inflación del 25% en el último año, y del 2,3% en el último mes.

•Una Cuenta Corriente que indica que estamos importando más de lo exportamos en un equivalente al 5% de lo que producimos.

Si bien la foto que acabamos de tomar salió muy fea, cuando vemos la película de lo que ocurrió desde 2016 no se ve tan mal dado que con excepción de la cuenta corriente, el resto de los indicadores vienen mejorando.

Existe una relación entre estas tres cosas. Por ejemplo un mayor déficit fiscal, en caso de ser financiado con prestamos del Banco Central hacia el Tesoro Nacional (emisión), suele devenir en mayor inflación. Mayor inflación, en caso de no ser acompañada por una apreciación del dólar, suele devenir en una apreciación real. Una apreciación real significa que ahora comprar en Argentina es muy caro y que comer en Madrid, volar a Miami y hacer un tour de compras en Chile, se vuelven muy baratos. Si Argentina es muy caro, y el resto del mundo es muy barato, importamos más de lo exportamos. Si esto último ocurre, incrementa el déficit en la cuenta corriente.

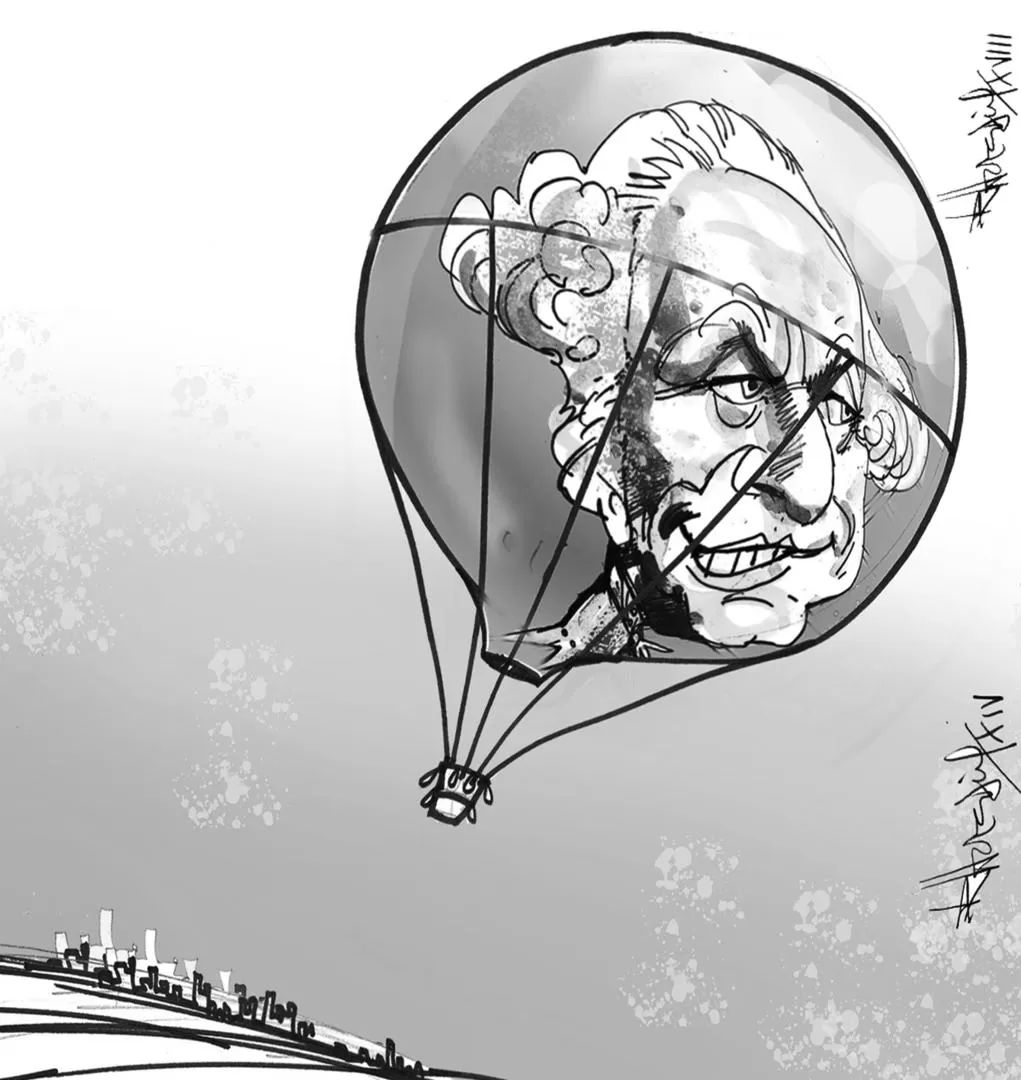

La apuesta del gobierno actual era atacar estas cuestiones de forma gradual apoyado en los mercados internacionales que le permiten financiar el déficit con deuda externa bajo la esperanza de que en un futuro estos fundamentos mejoraran permitiéndole así a la Argentina devolver todo lo que recibió prestado (más cuantiosos intereses). Esa esperanza se rompió repentinamente y sin previo aviso. Los actores fuertes del mercado dieron su último apoyo en enero de este año y bancos tales como JP Morgan fueron los primeros en la cola para pedir sus dólares y llevárselos (más intereses) de vuelta a sus hogares. Podemos aventurarnos con explicaciones coyunturales para esta salida tales como el impuesto a la renta financiera, la suba de la tasa de interés de EEUU, la discusión de la Ley de Tarifas en el Congreso o la sequía de esta temporada.

Todos estos elementos pueden ser considerados detonantes de una corrida pero no así su causa. Para entender la dinámica general es útil pensar en un juego especulativo, similar al juego de las sillas en el que cuando la música deja de sonar, pierde quien al último se intenta sentar. Este juego especulativo es aún más complejo porque en lugar de escuchar cuando cesa la música los jugadores deben predecir cuando ocurrirá, y en lo posible un segundo antes que el más rápido para salir corriendo con el precio más bajo y las ganancias más altas. En la Argentina todavía se escuchan tangos, pero los grandes actores decidieron no quedarse a esperar el final de la canción.

¿Por qué el BCRA se empecinó en defender el Tipo de Cambio?

Uno de los problemas derivados en los que se metió el Banco Central al iniciar una estrategia de persecución de metas de inflación mediante el manejo de la tasa de interés es la gran emisión de Lebac. El stock de estos títulos, que emite el BCRA con el objetivo de retirar pesos de la economía y controlar así la inflación, representa a la fecha un equivalente a U$S 60.000 millones. Un monto superior al total de las reservas actuales. Estos títulos vienen con una promesa de pago de intereses en general muy altos, y con vencimientos de muy corto plazo. Las Lebac fueron la principal apuesta de los grandes actores que operaban ingresando dólares al país, cambiándolos luego por pesos, y comprando estas letras que reportan jugosos intereses. El movimiento final consiste en lograr recomprar esos dólares y repatriarlos (más intereses). Este juego sigue si se da al menos una de dos condiciones:

• Siguen entrando especuladores de forma tal que el tipo de cambio esperado se mantenga estable por

la constante oferta de dólares que traen consigo.

• El BCRA muestra solidez y voluntad para defender el Tipo de Cambio con sus reservas.

Si los actores sospechan que ninguna de las anteriores se seguirá cumpliendo, entonces deciden huir para recuperar sus ganancias antes de que haya una necesaria devaluación que les arruine todo el juego. El BCRA no quiere una devaluación del peso porque por un lado eso se traduce en más inflación vía importaciones necesarias tales como el combustible, mientras que por el otro una devaluación brusca asusta a todos los tenedores de Lebac, u otros activos en pesos, que ponen en jaque la estabilidad del sistema financiero si deciden huir de forma conjunta.

¿Por qué el ministro de Hacienda salió a pedir auxilio al FMI?

Aún no conocemos la letra chica del acuerdo, pero en base a las prácticas habituales y a los rumores se especula con un préstamo de U$S 30.000 millones a una tasa de interés del 4% anual. Esto equivale al 50% de las Lebac y al total de vencimientos que se producen el próximo martes 15. El objetivo es dar una doble señal de confianza que por un lado le diga a los especuladores que no se asusten porque tenemos muchos dólares en el corto plazo, y por el otro les diga que no se preocupen en el largo tampoco porque una de las condiciones para que nos preste el FMI es someternos a controles semestrales. Así el FMI monitorea constantemente que los países asistidos cumplan con las condiciones del acuerdo que probablemente consistirán en bajar el déficit fiscal, flexibilizar los mercados laborales, y reformar el sistema previsional entre otros. Todos factores de mucho interés para los actores internacionales preocupados por recuperar sus dólares (más intereses).

Bajo condiciones objetivas y estructurales idénticas, diferentes expectativas por parte de los agentes pueden llevarnos a equilibrios macroeconómicos opuestos. En un escenario de crisis de expectativas las señales que emite la autoridad central son clave para coordinar a los agentes hacia el equilibrio más beneficioso para el país.

El respaldo del FMI es una señal que, por un lado, deja tranquilos a estos agentes en términos de disponibilidad de liquidez; mientras que, por el otro, preocupa a los que tienen memoria de cuales fueron las situaciones en que la Argentina debió acudir por ayuda al Fondo. Otro aspecto importante es el costo en términos de pérdida de soberanía, cuestión para la cual no deberíamos apoyarnos en la economía, sino en la política. Cualquiera fuese el desenlace de esta Odisea Argentina, lo ocurrido en estos días nos obliga a reconocer que la afinidad política de los actores financieros con el gobierno deja en última instancia de ser relevante, por lo que tomar medidas de regulación financiera que nos dejen menos expuestos a los cambios de humor deberá ser una prioridad.