“Sin cambios, pagaré más impuestos en 2017”

Mientras funcionarios y parlamentarios buscan consensuar modificaciones, el tributo es otra carga para el poder adquisitivo La inflación y la carga impositiva sobre el salario inquieta a los trabajadores que esperan una modificación de las escalas y del mínimo

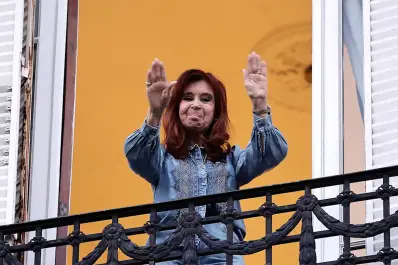

EL PRIMER ROUND. Los diputados opositores sancionaron un proyecto con cambios. Luego el Senado lo frenó y ahora buscan consensuar con el Ejecutivo. dyn

EL PRIMER ROUND. Los diputados opositores sancionaron un proyecto con cambios. Luego el Senado lo frenó y ahora buscan consensuar con el Ejecutivo. dyn

La discusión sobre la reforma del Impuesto a las Ganancias, que por estos días el Gobierno mantiene con parlamentarios de la oposición y con sindicatos, preocupa a asalariados que tributan, porque guardan la esperanza de quedar excluidos del gravamen. Trabajadores en relación de dependencia, consultados por LA GACETA, afirmaron que, en los últimos años, se sintieron perjudicados, ya que el Impuesto a las Ganancias absorbió parte de sus ingresos, en un marco de elevada inflación y de pérdida del poder de consumo.

Mercedes Moreno tiene 51 años, está casada y tiene tres hijos. Desde hace 18 años trabaja como supervisora en el Ministerio de Educación. La mujer, que percibe un ingreso alto, en torno a los $ 35.000, admitió que en algunos meses de 2015 llegó a perder, en concepto de Ganancias, hasta $ 4.000. Este año, con los cambios en el mínimo no imponible (que en febrero pasó a $ 25.000 netos para un contribuyentes casados y con hijos), Moreno percibió un alivio. “Me descuentan menos, pero igual algo me retuvieron. El problema es que los sueldos de la administración pública aumentan cada año, por la antigüedad y por las paritarias, entonces, si no se cambian (las pautas) del impuesto, en 2017 volveré a pagar más”, se quejó la empleada estatal, cuyos hijos superan la edad límite (de 18 años) para deducirlos como carga familiar.

Una mirada similar expuso Andrea Gutiérrez, de 47 años, quien trabaja como contadora, en relación de dependencia, para una repartición pública de la Provincia. En su caso, con un ingreso neto (de bolsillo) del orden de los $ 28.000 también sufrió retenciones por Ganancias. “Llegaron a descontarme entre $ 1.800 y $ 2.000. Esto es un problema, en un momento en el cual los precios de los alimentos y de los servicios suben cada mes. Además, mi marido gana menos que yo y tenemos dos hijos en edad escolar”, recalcó. Aunque incluyó a sus hijos como cargas familiares, Gutiérrrez subrayó que el gravamen afectó las finanzas familiares.

Ambas contribuyentes destacaron el debate para modificar el Impuesto a las Ganancias, pero señalaron que también sería bueno que no se perjudique las finanzas de las provincias. “Tucumán tiene muchos empleados estatales. Es necesario que se actualiza el impuesto, pero la provincia necesita recursos para sostener sus gastos”, observó Moreno. “Sería bueno que paguen el impuesto los trabajadores con grandes salarios y los jueces que nunca pagaron”, cuestionó Gutiérrez.

Expectativas

Se calcula que el impuesto a las Ganancias alcanza a 1,5 millón de trabajadores. La expectativa central pasa por los empleados de la cuarta categoría, es decir, aquellos que desempeñan sus actividades en relación de dependencia. Sea cual fuere la posición que revista, los asalariados vienen reclamando modificaciones en los mínimos y en las escalas del impuesto.

Según el tributarista Octavio Concilio, en la actualidad, un contribuyente soltero tributa más que un sujeto familia tipo, que puede deducir cónyuge y sus dos hijos. Su remuneración neta mensual base es de $ 18.880, mientras que la del casado llega a $ 25.000. “Pero si a estos casos se les suma los beneficios de la primera y segunda cuota del aguinaldo de este año, los mínimos se incrementarían a un promedio neto de $ 20.400 (soltero) y de $ 27.000 para el casado con dos hijos”, advierte.

¿Cómo se incrementan los mínimos no imponibles con la aprobación de la ley a partir de 2017? Concilio lo explica del siguiente modo:

• Primer caso “soltero”: el mínimo promedio mensual, se incrementaría a $ 27.842 netos o $ 33.544 brutos.

• Segundo caso “Casado y dos hijos”: el mínimo promedio mensual sería de $ 41.378 netos o $ 49.853 brutos para casado que puede deducir ambos hijos. Cabe recordar que los diputados que impulsan el proyecto informaron que el piso sería de $ 44.400 brutos y no $ 49.853 de nuestro cálculo. “Entendemos que la diferencia radica en que el cálculo fue realizado computando solo a los dos hijos como cargas, sin considerar a la cónyuge como admite la ley”, expresa.

Otra aclaración: una de las novedades es que elimina la posibilidad de deducir ascendientes, ya que según el proyecto original de cambiemos, el 93,8% de madres, padres, abuelos, tienen ingreso; entonces pierde sentido prever en la ley ese computo cuando se considera que en estos casos no son cargas ya que tienen ingresos superiores a la ganancia no imponible anual, indica.

Tercer caso “Casado y no puede deducir hijos mayores a 18 años: el proyecto con media sanción en diputados, también limita la posibilidad de deducir como cargas de familia a los hijos mayores de 18 años, reduciendo el límite de edad de 24 años a 18 años; por ende comparando con el segundo caso, sólo podrá deducir la cónyuge entonces el mínimo baja a $ 32.354 neto mensuales. Actualmente se podía deducir hasta 24 años, señala Concilio.

Sueldos brutos de $ 25.000

Impacto si hay cambios en las escalas

Según Octavio Concilio, un empleado soltero hoy tributa un promedio mensual de $ 121; con el proyecto dejará de hacerlo y tendrá un ahorro anual de $ 1.450. En el caso de un jubilado sin cargas, hoy tributa un promedio mensual de $ 914 y con la modificación del proyecto no lo hará porque no supera los $ 60.000 brutos. “En este caso, tiene un ahorro anual de $ 10.969”, estima. En el caso de un empleado casado con dos hijos, no está alcanzado, ya que no supera mínimo neto. Con la resistida iniciativa dependerá de la edad de los hijos: si son menores de 18 años, no tributarán; por ende la situación es indistinta con la modificación que impulsan los diputados opositores.

Sueldos brutos de $ 40.000

Un efecto diferenciado

El empleado soltero que goza de esta remuneración tributa a un promedio mensual de $ 3.867. Con los cambios sólo aportaría $ 389 mensuales. En este caso, indica Concilio, tiene un ahorro de impuesto anual de $ 41.738. Si es jubilado sin cargas, hoy tributa un promedio mensual de $ 5.990. Con la reforma no lo hará, porque no supera los $ 60.000 brutos. En este tiene un ahorro anual de $ 71.885. Y si es casado con dos hijos, paga $ 1.641 mensuales; con el proyecto dependerá de la edad de los hijos: si son menores de 18 años, no tributará (ahorro fiscal anual de $ 19.696); si son mayores de 18 años y menores de 24, tributará $ 51 mensuales promedio generando un ahorro anual de $ 19.087.

Los cruces políticos

El presidente de la Cámara de Diputados, Emilio Monzó (foto), consideró que Sergio Massa está dispuesto a negociar con el gobierno luego de la reunión que mantuvieron junto al jefe del bloque PRO, Nicolás Massot. Éste, junto a su compañero de bancada, Luciano Laspina, presidente de la comisión de Presupuesto en Diputados, se reunió ayer con el titular de la AFIP, Alberto Abad y el secretario de Coordinación, Mario Quintana, para “dar claridad” al movimiento fiscal que significará una reforma de Ganancias.

En Diputados no se descarta que se convoque a una sesión para el 28 de este mes si prospera un acuerdo entre el oficialismo y la oposición sobre la modificación tributaria.

El secretario del Interior, Sebastián García De Luca, destacó que el Gobierno busca darle “racionalidad” al nuevo proyecto de Ganancias que buscará formular con gobernadores, sindicalistas y legisladores. Y pidió “seriedad” en el debate.

El diputado Axel Kicillof (foto) esquivó ayer una respuesta directa al camionero Pablo Moyano, quien había dicho que le provocaba “bronca, rabia, vergüenza o asco” que el ex ministro de Economía de Cristina Kirchner “levante la bandera del impuesto a las Ganancias”. “Qué se puede pedir de Moyano, nada, nada...”, balbuceó Kicillof.